从产品功能、适用人群、味道适口性等寻找最适合的益生菌。

来源:魔镜市场情

编译:绵绵

图源:千图网

本文要点

1.消费者购买益生菌产品决策分析:成分功效、味道、性价比、品牌、外观及形态设计是消费者的主要考量。

2.消费者反馈益生菌产品维度分析:

(1)产品功能、适用人群、味道适口性为消费者主要关注维度。

(2)功能需求分析:肠胃问题、运动提能、改善气色和过敏舒缓是核心需求

(3)适用人群分析:儿童群体存在助消化+促发育的复合型需求,调理肠胃为各人群普遍需求

(4)味道分析:香气和酸甜平衡度较为关注,奶味与益生菌产品适配度较高

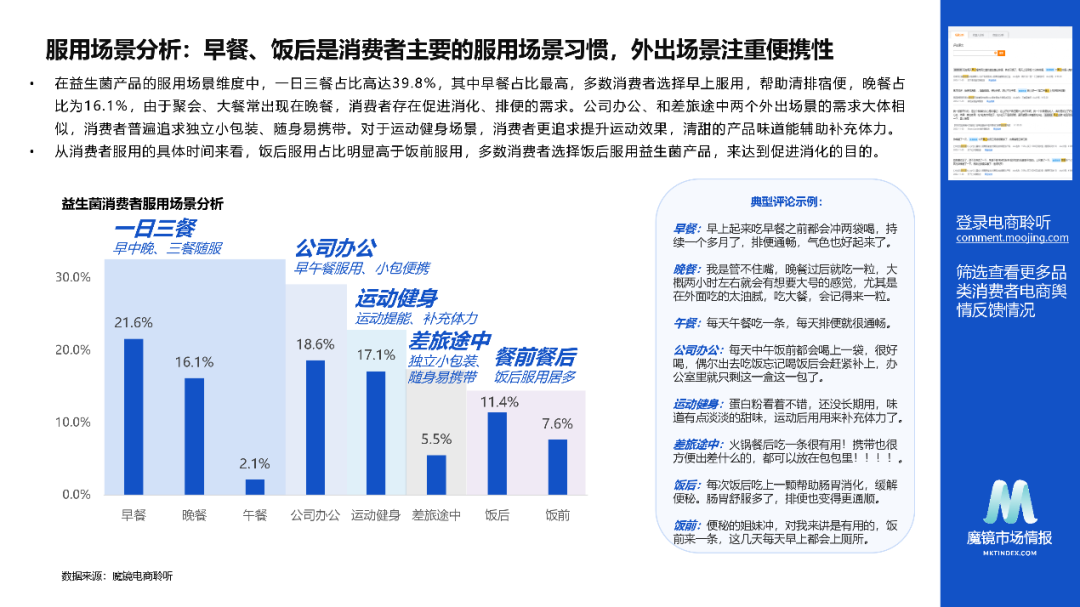

(5)服用场景分析:早餐、饭后是消费者主要的服用场景习惯,外出场景注重便携性

(6)成分分析:消费者对高含量、高活性的产品感知最高,对安全性存在顾虑

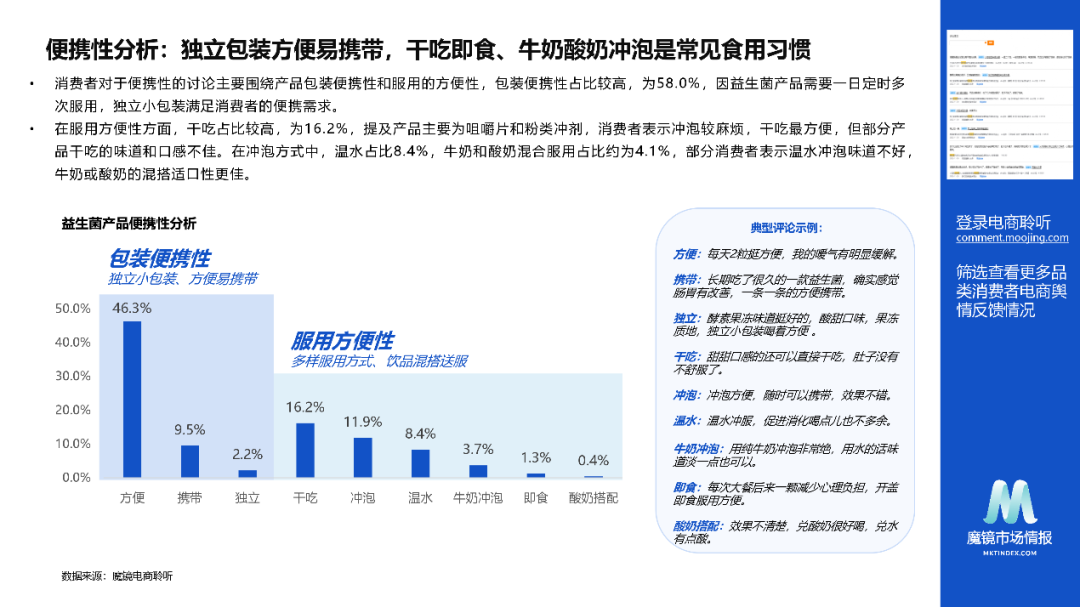

(7)便携性分析:独立包装方便易携带,干吃即食、牛奶酸奶冲泡是常见食用习惯

(8)外观设计分析:高颜值外包装吸睛,趣味片剂形状辅助养成食用习惯

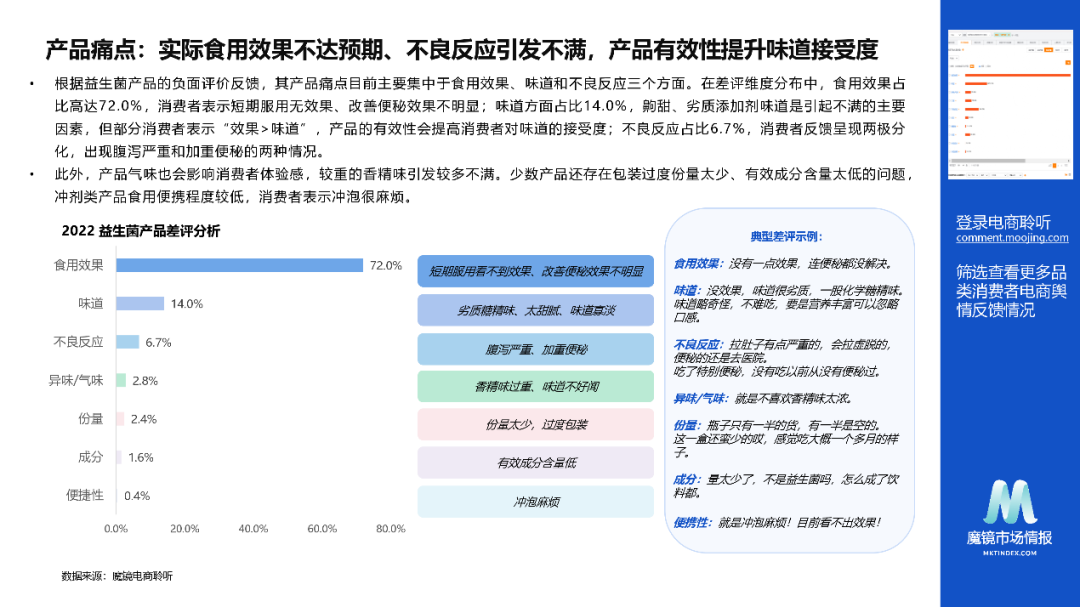

3.益生菌产品痛点:实际食用效果不达预期、不良反应引发不满,产品有效性提升味道接受度。

近几年,随着消费者对肠道健康的认识日益深刻,我国益生菌产业快速发展。作为增速飞快的领域之一,益生菌已经突破功能原料本身,活跃在各个品类中。但同时,伴随消费者对益生菌功效和科学认知程度的提升,诸如存活量、耐受性、有效性等问题逐渐获得消费者的关注。

那么目前市场上消费者对于益生菌产品的反馈到底如何?随着消费者食用习惯的养成,益生菌该如何解决更便捷、更高频次的消费诉求?围绕益生菌,还有哪些不同的场景和品类能够尝试?

基于2022年天猫益生菌产品消费者的电商评价数据,从产品功能、适用人群、味道适口性等等维度,以及产品存在的痛点做深入的挖掘,希望能给相关品牌一些有力的洞见和帮助。

01 成分功效、味道、性价比,是消费者决策的主要考量

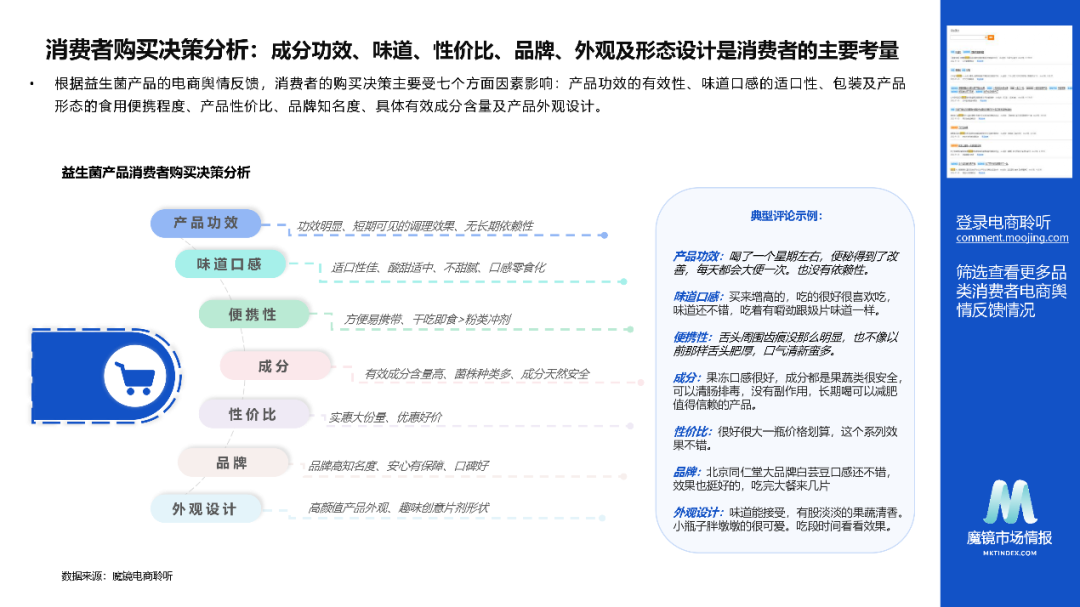

根据益生菌产品的电商舆情反馈,消费者的购买决策主要受七个方面因素影响:

(1) 产品功效的有效性

(2) 味道口感的适口性

(3) 包装及产品形态的食用便携程度

(4) 产品性价比

(5) 品牌知名度

(6) 具体有效成分含量

(7) 产品外观设计

图源:魔镜市场情报

02 产品功能、适用人群、味道适口性为核心关注维度

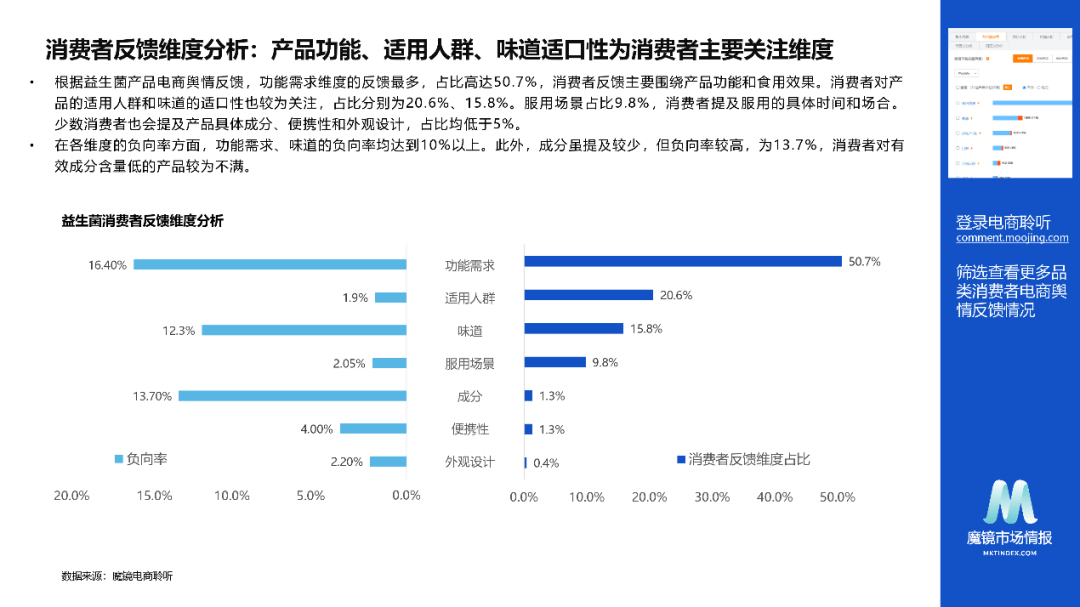

从益生菌产品的消费者评价反馈可以发现,功能需求维度的反馈最多,占比高达50.7%,消费者反馈主要围绕产品功能和食用效果。消费者对产品的适用人群和味道的适口性也较为关注,占比分别为20.6%、15.8%。服用场景占比9.8%,消费者提及服用的具体时间和场合。少数消费者也会提及产品具体成分、便携性和外观设计,占比均低于5%。

在各维度的负向率方面,功能需求、味道的负向率均达到10%以上。此外,成分虽提及较少,但负向率较高,为13.7%,消费者对有效成分含量低的产品较为不满。

图源:魔镜市场情报

功能需求分析

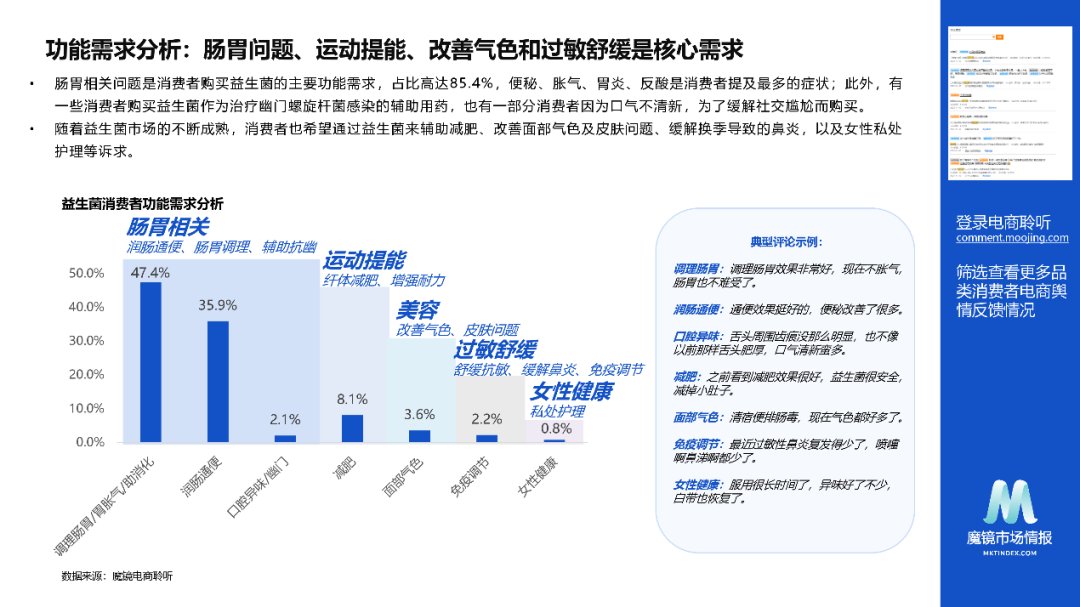

肠胃相关问题是消费者购买益生菌的主要功能需求,占比高达85.4%,便秘、胀气、胃炎、反酸是消费者提及最多的症状;此外,有一些消费者购买益生菌作为治疗幽门螺旋杆菌感染的辅助用药,也有一部分消费者因为口气不清新,为了缓解社交尴尬而购买。

随着益生菌市场的不断成熟,消费者也希望通过益生菌来辅助减肥、改善面部气色及皮肤问题、缓解换季导致的鼻炎,以及女性私处护理等诉求。

图源:魔镜市场情报

适用人群分析

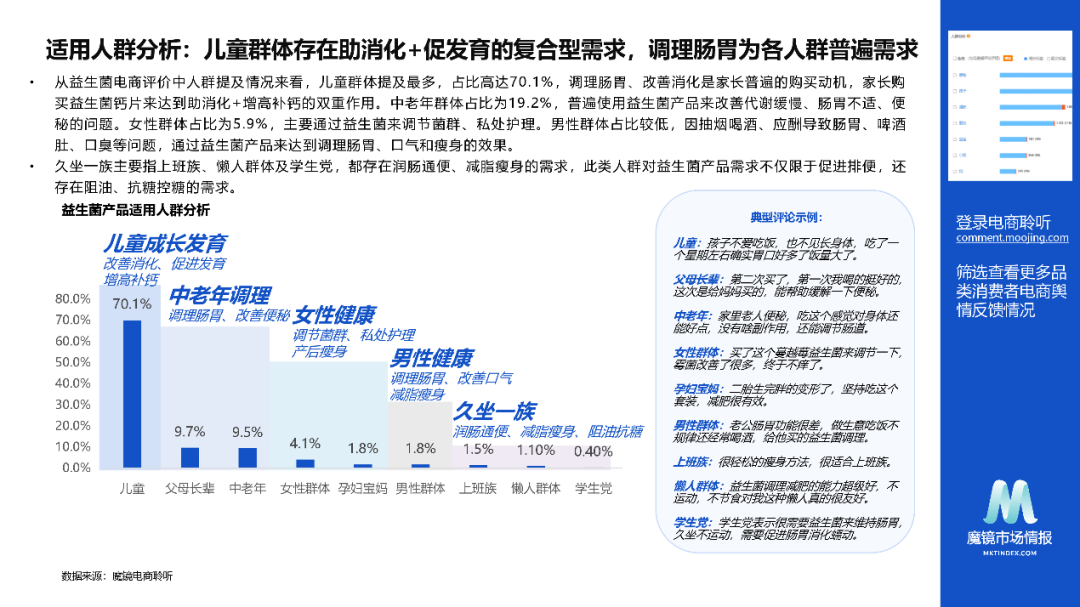

从益生菌电商评价中人群提及情况来看,儿童群体提及最多,占比高达70.1%,调理肠胃、改善消化是家长普遍的购买动机,家长购买益生菌钙片来达到助消化+增高补钙的双重作用。

中老年群体占比为19.2%,普遍使用益生菌产品来改善代谢缓慢、肠胃不适、便秘的问题。女性群体占比为5.9%,主要通过益生菌来调节菌群、私处护理。男性群体占比较低,因抽烟喝酒、应酬导致肠胃、啤酒肚、口臭等问题,通过益生菌产品来达到调理肠胃、口气和瘦身的效果。

久坐一族主要指上班族、懒人群体及学生党,都存在润肠通便、减脂瘦身的需求,此类人群对益生菌产品需求不仅限于促进排便,还存在阻油、抗糖控糖的需求。

图源:魔镜市场情报

味道分析

在益生菌产品的味道维度,消费者反馈主要围绕口感香气和多元口味两方面。

口感香气占比为63.5%,消费者对具有悦人香气、酸甜适中、不过分甜腻的产品较为青睐,评价较高,产品适口性较大程度地影响消费者体验,影响按时服用地习惯养成。

在具体的多元口味方面,占比为36.5%,其中:

奶香风味占比较高,为27.7%,产品形态主要为咀嚼片、粉类冲剂,大众对类似“奶粉”、“奶片”的产品形态和口味接受度较高;

甜品风味主要为巧克力、香草口味,主要应用于益生菌蛋白粉产品,部分消费者表示此类口味还有增强饱腹感的效果;

水果风味主要为蓝莓口味,产品形态主要为果冻、咀嚼片,酸甜口味较为解腻。

图源:魔镜市场情报

服用场景分析

在益生菌产品的服用场景维度中,一日三餐占比高达39.8%,其中早餐占比最高,多数消费者选择早上服用,帮助清排宿便,晚餐占比为16.1%,由于聚会、大餐常出现在晚餐,消费者存在促进消化、排便的需求。

公司办公、和差旅途中两个外出场景的需求大体相似,消费者普遍追求独立小包装、随身易携带。对于运动健身场景,消费者更追求提升运动效果,清甜的产品味道能辅助补充体力。

从消费者服用的具体时间来看,饭后服用占比明显高于饭前服用,多数消费者选择饭后服用益生菌产品,来达到促进消化的目的。

图源:魔镜市场情报

成分分析

消费者对于成分的讨论主要围绕益生菌成分和其他辅助功能成分。

针对益生菌成分,消费者对其含量、菌株数量、活性、活菌量较为关注,对于多种菌株、高活菌含量、高益生菌含量的产品评价较高。此外,植物萃取益生菌、0抗生素添加的益生菌产品让消费者感到安心,成分安全性、副作用也是部分消费者选购时的顾虑之一。

益生菌常与其他成分混合,达到双重功效的作用,如润肠通便的酵素产品、增长助长的补钙产品、补充营养的蛋白质补剂。在辅助功能成分中,果蔬酵素提及最多,占比为29.9%,酵素与益生菌的清肠排毒功效高度重合,常混合添加提升产品效果。

图源:魔镜市场情报

便携性分析

消费者对于便携性的讨论主要围绕产品包装便携性和服用的方便性,包装便携性占比较高,为58.0%,因益生菌产品需要一日定时多次服用,独立小包装满足消费者的便携需求。

在服用方便性方面,干吃占比较高,为16.2%,提及产品主要为咀嚼片和粉类冲剂,消费者表示冲泡较麻烦,干吃最方便,但部分产品干吃的味道和口感不佳。

在冲泡方式中,温水占比8.4%,牛奶和酸奶混合服用占比约为4.1%,部分消费者表示温水冲泡味道不好,牛奶或酸奶的混搭适口性更佳。

图源:魔镜市场情报

外观设计分析

消费者对于外观设计的讨论较少,主要围绕外包装的外观设计和产品形状设计进行讨论。外包装设计占比60.8%,高颜值外观对消费者有一定的吸引作用。

关于产品形状设计的讨论主要针对片剂产品,部分可爱、小动物形状的片剂有效吸引了消费者,可爱的外观结合好吃的口味更易让消费者养成服用习惯。

图源:魔镜市场情报

03 产品痛点:实际食用效果不达预期,不良反应引发不满

根据益生菌产品的负面评价反馈,其产品痛点目前主要集中于食用效果、味道和不良反应三个方面。

在差评维度分布中,食用效果占比高达72.0%,消费者表示短期服用无效果、改善便秘效果不明显;味道方面占比14.0%,齁甜、劣质添加剂味道是引起不满的主要因素,但部分消费者表示“效果>味道”,产品的有效性会提高消费者对味道的接受度;不良反应占比6.7%,消费者反馈呈现两极分化,出现腹泻严重和加重便秘的两种情况。

此外,产品气味也会影响消费者体验感,较重的香精味引发较多不满。少数产品还存在包装过度份量太少、有效成分含量太低的问题,冲剂类产品食用便携程度较低,消费者表示冲泡很麻烦。

图源:魔镜市场情报

04总结

一直以来,在“蓝帽子”之外,国内并没有专门针对普通食品类型的益生菌标准。这导致目前头部益生菌厂商的专业产品,只能通过固体饮料、压片糖果、奶粉、果汁等标准进入市场销售。

没有标准,不仅给消费者带来食品安全的隐患,也给国内益生菌行业发展带来了困惑。目前的无序竞争,让大量低端代工益生菌品牌涌入市场,带来了产品同质化,随之而来的价格战让部分代工品牌盲目降低成本,导致产品品质难以保证,甚至不承诺产品的活菌数,同时为了促进市场销售,往往在销售中过程存在夸大功效的情况。

随着益生菌应用的深度和广度逐年增加,消费者认知度和期望值会越来越高,这就需要政府合力出台针对益生菌的产品标准,同时各大品牌还要引导和满足消费者,提高益生菌活性,增加消费者产品的体验度,才能将千亿市场打开。

加入微信群

关注公众号